|

Von Beat Balzli und

Christoph Pauly

Den Investment-Profis der Deutschen

Bank sind die Kleinanleger relativ egal. Sie selbst aber halten bei

ihren Milliardengeschäften an vielen Stellen die Hand auf.

Drei Größen des deutschen Finanzgewerbes standen als Feuerwehrleute

bereit: Bankenpräsident Klaus-Peter Müller, Sparkassen-Chef Dietrich

Hoppenstedt und Christopher Pleister, Verbandsboss der Volks- und

Raiffeisenbanken. Wenn es bei den großen Immobilienfonds wirklich

brenne, dann wollten sie gemeinsam löschen. Notfalls mit Geldspritzen.

Das

hochrangige Helfertrio befürchtete, die Anleger könnten in Scharen zur

Flucht ansetzen. Ausgerechnet der Branchenprimus Deutsche Bank hatte

angekündigt, einen seiner Immobilienfonds zu schließen. Keiner kam mehr

rein. Aber noch wichtiger: Keiner kam mehr raus.

Bis Februar soll das Vermögen des Fonds wertberichtigt werden. Dann erst

wird sich zeigen, wie viel die Anleger verlieren. Ein Vorgang, der

einmalig ist in der Wirtschaftsgeschichte der Bundesrepublik.

|

Handelsraum der Deutschen Bank (in Frankfurt): Mal hoch, mal

runter (DPA) |

|

|

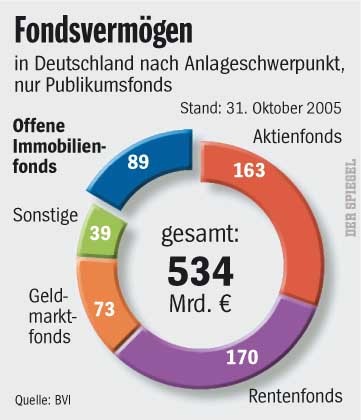

Immerhin: Die meisten blieben zunächst

ruhig, auch wenn allein in hiesigen Immobilienfonds knapp 90 Milliarden

Euro stecken. Eine Katastrophe für den deutschen Finanzplatz wurde mit

Hilfe der Bankaufseher hinter den Kulissen erst einmal abgewendet. Dafür

nahm der Image-GAU für die Deutsche Bank ihren Lauf. Deren Chef Josef

Ackermann hatte sich erneut für die Interessen seiner Investmentbank und

gegen seine deutschen Kunden entschieden.

Erst ließ er seinen Kundenberatern mitteilen, dass bei dem

Investmentfonds grundbesitz-invest eine drastische Abwertung droht. Von

Entschädigung war nicht die Rede. Als daraufhin gut informierte Kunden

die Filialen stürmten und ihre Anteile verkaufen wollten, musste die

Bank zur Sicherung der Liquidität die Rücknahme einstellen. Über 300.000

Fondskunden, die insgesamt sechs Milliarden Euro eingezahlt hatten,

saßen plötzlich auf unverkäuflichen Papieren.

"Empörung über Deutsche Bank" titelte das "Handelsblatt" am Donnerstag.

Berliner Politiker forderten das Kreditinstitut zur Schadensbegrenzung

auf und riefen nach Gesetzesänderungen. Verbraucherschützer und Anwälte

kündigten Tausende Klagen an.

Warnungen hatte es genug gegeben. Jochen Sanio, oberster deutscher

Bankaufseher, hatte Ackermann Mitte November in einem persönlichen

Gespräch wissen lassen, dass ohne Stützung des Fonds ein

Reputationsrisiko für die Bank und ein Systemrisiko für die

Immobilienbranche bestehe. Am Donnerstag dann lenkte Ackermann ein. Nun

will er wenigstens jene Anleger entschädigen, die in den vergangenen

zwei Jahren die Fondsanteile gekauft haben.

Charles Leitner wird das alles nicht verstehen. Er leitet von New York

aus das weltweite Immobiliengeschäft des Instituts. Die Amerikaner sind

auf schnelle Deals mit Großanlegern spezialisiert. Da gehen die Preise

mal hoch, mal runter. Das auf Langfristigkeit ausgerichtete deutsche

Geschäft war ihnen immer suspekt.

Die offenen Immobilienfonds hiesiger Prägung werben damit, dass Anleger

seit Start des ersten Fonds im Jahr 1959 noch nie Geld mit den

"mündelsicheren" Produkten verloren haben. Nach dem Knall der

Aktienblase im Jahr 2000 flossen den Banken mit diesem Versprechen

Milliardensummen zu, die vor allem in immer neue, immer aufwendigere

Bürotürme gesteckt wurden.

Während die Investmentbanker auch bei Immobilien mit den aktuellen,

stark schwankenden Marktwerten kalkulieren, glätten in Deutschland

staatlich vereidigte Sachverständige die Probleme. Sie ermitteln den

langfristig erzielbaren Preis einer Immobilie. Deshalb konnte auch die

Deutsche Bank bis vor kurzem mit positiven Renditen werben, obwohl etwa

im Rhein-Main-Gebiet die Büromieten innerhalb weniger Jahre um über 30

Prozent fielen.

|

DER SPIEGEL |

|

|

Kritiker warnten schon vor zwei Jahren

(SPIEGEL 9/2004), dass die Diskrepanz zwischen Buch- und tatsächlichen

Marktwerten immer größer werde. Der Bundesverband der

Investmentfondsgesellschaften (BVI) reagierte auf die Kritik und wählte

unter anderem die Londoner Ratingagentur Fitch als unabhängigen Bewerter.

Doch nur eine Gesellschaft hatte den Mut, sich deren Bewertung zu

stellen.

"Die machen ein Armageddon-Szenario auf", stöhnte Michael Kremer,

Geschäftsführer der DB Real Estate, vor einem Jahr. Armageddon gilt

gemeinhin als letzte Entscheidungsschlacht biblischen Ausmaßes. Kremer

hat seinen letzten Kampf innerhalb der Deutschen Bank verloren. Er gab

vergangene Woche seinen Rückzug bekannt.

Stattdessen triumphierten Ackermann und die Brandstifter, seine

Investmentbanker. Was es heißt, wenn die mit dem Immobilienvermögen der

Privatkunden lukrative Geschäfte auf eigene Rechnung machen, zeigt der

Fall Rubicon.

Die australische Investmentgesellschaft kaufte vor kurzem für knapp 350

Millionen Euro 95 Prozent an drei Perlen aus dem Immobilienbesitz des

grundbesitz-invest und brachte das Paket vorvergangenen Freitag in

Sydney als Rubicon Europe Trust (RET) an die Börse. Den Kaufpreis für

die Immobilien erhielt der deutsche Fonds am vergangenen Mittwoch -

zufälligerweise einen Tag nach der Schließung.

Die pikanten Details zu dem Deal finden sich im Kleingedruckten des

Verkaufsprospekts für die neuen RET-Aktien. Die Investmentbanker der

Deutschen Bank haben bei dem Deal gleich mehrmals die Hand aufgehalten -

als Manager des Börsengangs, als Verkaufsberater der eigenen

Fondsgesellschaft, als Lieferant einer teuren Ausfallfinanzierung, als

Kreditgeber und mit der Bereitstellung einer Absicherung für das

Währungsrisiko von Rubicon. DB Real Estate will den Deal nicht

kommentieren, das sei Sache der Bank.

Da erstaunt es nicht, dass manche Marktbeobachter die Deutsche Bank im

Verdacht haben, am Ende große Teile ihres Fonds-Portfolios verkaufen zu

wollen und deshalb die Krise inszeniert zu haben. Beim großen Ausverkauf

würden die Abwertungsverluste bei den Anlegern hängen bleiben. Die

Profite aus den Verkaufsgeschäften der Investmentbanker kämen dagegen

der Bank zugute.

Zudem kassiert DB Real Estate bei jedem Verkauf eine Provision von einem

Prozent des Transaktionswerts - ebenfalls zu Lasten der Anleger.

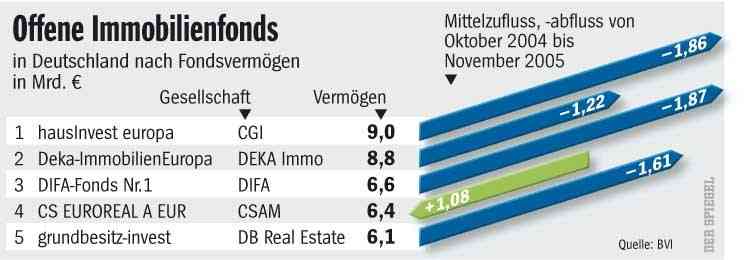

Die Konkurrenten der Deutschen Bank lösten ihre Fondsprobleme deutlich

anlegerfreundlicher. Bei der Difa, der Immobilienfondsgesellschaft der

Genossenschaftsbanken, meisterte man dieses Jahr einen Mittelabfluss von

über einer Milliarde aus eigener Kraft. Verschiedene Objekte konnten

rechtzeitig verkauft werden, ein Rücknahme-Stopp stand nie zur

Diskussion. Für den Notfall hatte sich die genossenschaftliche

Union-Investment-Gruppe verpflichtet, die Anteile der Anleger zu

übernehmen.

Bei der Sparkassenbank Deka gibt es sogar die Zusage des Vorstands, eine

Wertentwicklung in Höhe von zwei Prozent unabhängig von den Erträgen des

Deka Immobilienfonds zu garantieren. "Wenn nicht der Himmel

zusammenbricht, stehen wir zu unseren Liquiditäts- und

Wertentwicklungszusagen", sagt Vorstandschef Fritz Oelrich. Insgesamt

hat das Spitzeninstitut der Sparkassen dieses Jahr etwa 300 Millionen

Euro zugebuttert.

|

DER SPIEGEL |

|

|

"Das können wir nicht machen, weil wir

in den USA börsennotiert sind", kommentiert man in der Deutschen Bank

solche Rettungsmaßnahmen gern. "Da müssten wir mit Sammelklagen der

Aktionäre rechnen." Kein besonders überzeugendes Argument. Wegen des

öffentlichen Aufschreis in Deutschland sank der Börsenwert

zwischenzeitlich um 900 Millionen Euro. Das ist deutlich mehr als der

notwendige Zuschuss für den Fonds.

Zudem beweist der Allianz-Konzern, dessen Aktien ebenfalls in New York

notiert sind, dass es auch anders geht. Anfang 2004 hatte der Münchner

Versicherungsgigant bei seiner Tochter Dresdner Bank mit einer krassen

Schieflage der Fonds zu kämpfen. Im März legten die Manager des

Grundwert-Fonds einen verheerenden Halbjahresbericht vor. Innerhalb von

sechs Monaten hatten die Anleger 1,34 Milliarden Euro abgezogen. Der

Mutterkonzern musste beinahe über Nacht eine Milliarde frische Kredite

in die Bücher des Grundwert-Fonds pumpen. Gleichzeitig wurden noch im

März acht Büropaläste und ein Kino mehrheitlich in den Bestand der

Allianz Immobilien GmbH verschoben.

Inzwischen besitzt der Grundwert-Fonds im Vergleich zu Anfang 2004 statt

140 nur noch rund die Hälfte der Objekte. 74 überwiegend deutsche

Großimmobilien im Wert von über zwei Milliarden Euro wechselten den

Eigentümer. Nun stehen sie mehrheitlich in den Büchern von

Konzerngesellschaften der Allianz Group.

Alle Marktteilnehmer wissen, dass ein forcierter Verkauf der Immobilien

zu einem rasanten Preisverfall führen würde. "Dann entsteht ein

Flächenbrand", sagt der Vorstandschef einer Frankfurter Großbank. So

langfristig denkt Deutsche-Bank-Chef Ackermann vielleicht nicht mehr.

Am Mittwoch dieser Woche entscheidet der Bundesgerichtshof, ob der

Mannesmann-Prozess in Düsseldorf wieder aufgenommen werden muss. Dann

könnte Ackermann womöglich noch einmal zu seinem persönlichen Armageddon

im Gerichtssaal antreten. Falls er sich das noch mal antut.

-----------------------------------------------------------------------------------------------------

© DER SPIEGEL 51/2005

Alle Rechte vorbehalten

Vervielfältigung nur mit Genehmigung der SPIEGELnet GmbH

----------------------------------------------------------------------------------------------------- |